郑州一AAA主体拟发行50亿元可续期公司债,公开招募承销商

【大河财立方消息】5月23日,郑州发展投资集团有限公司发布可续期公司债承销机构服务项目竞争性磋商公告。

郑州发展投资集团本次拟申报可续期公司债规模不超过50亿元(含50亿元)(最终金额以监管机构批准为准),期限5+N年(以最终批复为准)。

本次招标范围包括但不限于提供本次可续期公司债的发行承销业务方案,提出专业咨询意见和建议;协助发行人完成上述可续期公司债申报并获取发行批文的工作;协助发行人完成上述可续期公司债的发行承销工作,完成上述可续期公司债的募集资金业务;发行完毕后,协助发行人完成信息披露以及本息兑付工作;其他与上述可续期公司债相关的事务。

2023年5月23日,经中诚信国际综合评定,发行人主体信用评级为AAA,评级展望为稳定。

有意投标者可在5月24日至5月30日获取招标文件,投标截止日期为6月4日9时30分。

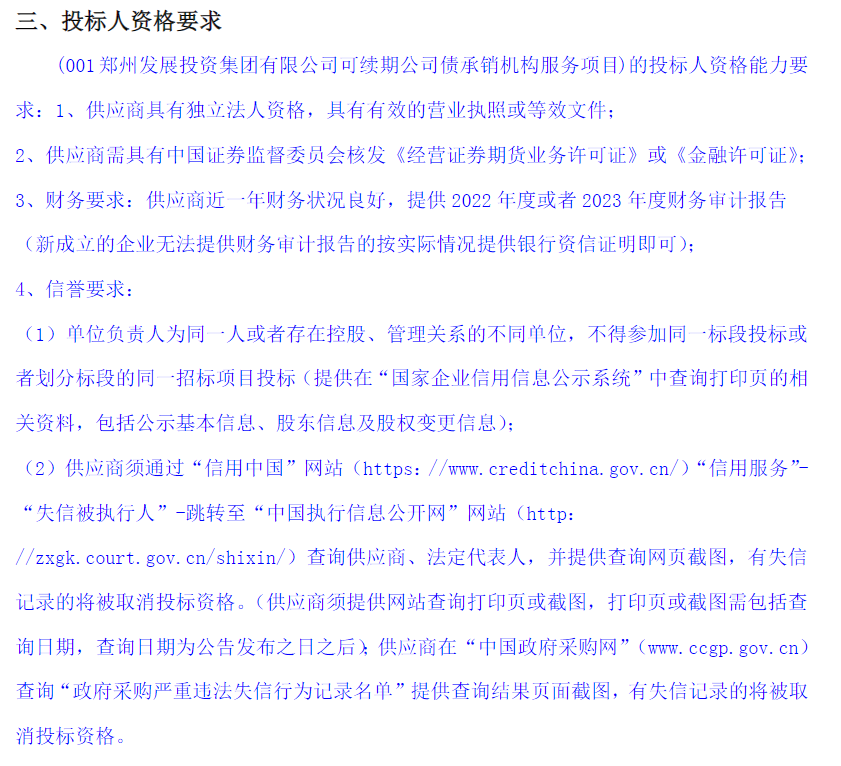

附投标人资格要求:

编辑:林辉